こんにちは、amazon物販コミュニティ「EC STARs Lab」の石井です。

と迫る確定申告に対して不安な気持ちを抱えていませんか?

私も初めて確定申告する際は何もわからず、ただめんどくさくてイライラするだけで期限が迫っていました・・・・・・。

本記事をご覧になっている方は、本当はせどりの作業に集中したくて、確定申告はさっさと終わらせたい。

でももちろん正しく経費や控除を算出して無駄な税金を払わないようにしたいと考えていると思います。

そこで、今回は副業で初めてせどり・転売の確定申告をする個人事業主が、正しく節税して無事終了する手順を解説します。

具体的には以下のことをお伝えします。

- せどり・転売の副業で確定申告が必要になる場合

- 確定申告は自分でやるか? 税理士に依頼するか?

- 確定申告で必要な書類

- 確定申告の手順と所得税計算の流れ

- せどり・転売の確定申告で経費計上できるもの一覧

- 確定申告で忘れずに申告したい所得控除や税額控除

- 確定申告をしない場合のペナルティ

- 確定申告で副業がバレたくないならどうするか?

順を追って読んでいただければ正しく節税して確定申告を無事終了させることができるので、最後までご覧ください。

目次

- 1 せどり・転売の副業で確定申告が必要になる場合とは?

- 2 確定申告は自分でやる? 税理士にお願いする?

- 3 せどり・転売の所得は雑所得ではなく必ず事業所得で青色申告しよう

- 4 せどり・転売の確定申告で必要な書類

- 5 せどり・転売の所得税計算の流れと確定申告の手順

- 6 【確定申告の手順①】売上原価に注意して粗利益を計算する

- 7 【確定申告の手順②-1】必要経費を仕訳して算出する

- 8 【確定申告の手順②-2】せどりや転売で主に経費計上できるもの一覧

- 9 【確定申告の手順③】青色申告特別控除を差し引いて所得金額を計算する

- 10 【確定申告の手順④】所得控除を差し引いて課税所得金額を計算する

- 11 【確定申告の手順⑤】「課税所得金額×所得税率」で所得税を計算する

- 12 【確定申告の手順⑥】最後に税額控除があれば差し引く

- 13 確定申告をしなかった場合はどうなる?

- 14 確定申告で副業がバレないための対策

- 15 せどり・転売で所得税以外にかかる税金は?

- 16 最後に

せどり・転売の副業で確定申告が必要になる場合とは?

せどり・転売に限らず、会社員の方でも副業で所得がある人は確定申告をしなければいけません。

確定申告しなければいけないのは、会社で源泉徴収が行われる本業部分ではなく、副業で得た所得のみです。

また、副業で所得を得た人が全員確定申告が必要ということではありません。

そこで、まずは副業でせどり・転売を行っていた場合に、確定申告が必要になる条件を解説します。

※なお、会社をすでに退職して、せどり1本で収入を得ている場合は、所得48万円以上あれば確定申告しなくてはいけません。

副業所得20万円以上なら確定申告が必要(収入=所得ではない)

会社員で副業収入があり、確定申告が必要な人とは、年間の所得が20万円以上の方です。

1か所から給与の支払を受けている人で、給与所得および退職所得以外の所得の金額の合計額が20万円を超える人

※国税庁「給与所得者で確定申告が必要な人」より抜粋

ここで注意するべき点は、所得とは、売上でも粗利益でもなく、粗利益から必要経費を差し引いた額のことを指します。

つまり、せどりでは年間の売上金額から仕入金額を差し引き、さらに外注費、研修費、旅費交通費などの経費を差し引いた額が20万円以上であれば確定申告が必要ということになります。

利益率にもよりますが、例えばせどりを11月か12月に始めたばかりで、12月31日時点で年商が100万円にも満たないような場合は、確定申告が不要な可能性が高いです。

副業所得が赤字なら確定申告はした方がいい

年間所得が赤字なら確定申告は不要になりますが、せどりが事業所得に該当する場合、確定申告をした方が有利になることがあります。

事業所得を赤字として青色申告すると、会社の給料で発生した所得税を還付することで、損失分の穴埋めができるためです(これを損益通算と言います)。

また、赤字を3年分繰り越すことも可能です。

せどりを始めたばかりで収入は少ないが、仕入れ代金や塾・スクール費用で大きな出費があった場合は確定申告した方がいいでしょう。

しかし、売上金額がわずかだったり、帳簿の保存がなかったりした場合は営利継続性がないとして、事業所得ではなく雑所得と判断される場合もあります。

事業所得ではなく、雑所得とされてしまうと損益通算ができず、赤字の繰り越しもできません。

ただ、事業所得か雑所得かの判断は、税務署に聞いてみないとわからないので、赤字であれば確定申告をした方が有利と覚えておきましょう。

融資を受けたいなら確定申告はした方がいい

年間の所得が20万円以下でも、近々融資を受ける場合は確定申告をした方がいいでしょう。

というのも、ほとんどの融資では開業届を提出して、確定申告をしていることが条件になっているためです(創業前に受けられる一部の融資を除く)。

必須条件となっていなくても、確定申告をしていると事業をしている証拠にもなるので、かなり融資のハードルは低くなります。

赤字の繰り越しもできますし、せどりを始めたばかりで、今回は所得が少ないが、翌年以降大きく伸びることが想定される場合は確定申告をやっておいた方がいいでしょう。

不要品をメルカリなどで販売しただけなら確定申告は不要

不用品を、メルカリやヤフオクなどで販売した場合に得た所得は非課税となるので、原則として確定申告は不要になります。

例えば引っ越しをするので、メルカリで着なくなった衣服や家具、書籍など生活用動産をすべて売って処分して得たお金については非課税ということになります。

ただし、1個30万円を超える高額のモノを売却した場合は、非課税にならず、譲渡所得となり課税対象となるので注意してください。

確定申告は自分でやる? 税理士にお願いする?

確定申告については、税理士にお願いする方法と、青色申告会を利用する方法、会計ソフトを使いながら自分で行う方法に分けられます。

| 費用 | 手間 | |

| 税理士に依頼する | ×(高い) | ○ |

| 青色申告会を利用する | △(安い) | △ |

| 自分で申告する | ○(無料) | × |

税理士にお願いするのが一番楽でおすすめ(年商500万円以上目安)

確実で、すべてをお任せできる点を考えると、正確、リスク、時間から考えても税理士に依頼する方法が一番いいでしょう。

特にせどりや転売、物販に詳しい税理士さんが頼もしいです。

税理士に依頼する費用は、ピンキリで、申告作業をすべて依頼して、一番税金がかからない方法で申告をしてもらうなら、費用は多くかかります。

一方で、帳簿付けを自分で行い、最後の見直しだけをお願いするのであれば、かなり安く済ませることが可能です。

だいたい年商500万円以上を超えると、自分で確定申告の作業をするのが大変になるので、税理士に確定申告を依頼することがおすすめです。

年商500万円程度は、利益率20%として年間の粗利益が100万円程度なので、副業でもすぐに到達できる人は多いはずです。

なお、EC STARs LAB.では、物販全般に詳しく、確定申告だけでなく融資の相談にも応じてくれる税理士を紹介できます。

青色申告会を利用する

税理士を利用するまでもないが、確実に申告したい場合は、青色申告会を利用するという手もあります。

自治体によって多少バラツキはありますが、入会金、月会費ともにが1,000~2,000円程度と、税理士に依頼するよりは格段と費用を抑えることができます。

税務署と繋がりがあり、青色申告に関する相談ができてトラブルが発生しないという点では利用してもいいでしょう。

ただし、確定申告の相談内容は基礎的な内容に限定され、回答も一般的なものでしか得られません。

あまり専門性の高い内容は対応しておらず、記帳代行を行える青色申告会もほとんどありません。

そのため、確定申告に不慣れな人が利用するにはいいですが、より手間を省きたい、具体的な節税アドバイスが欲しいという人には物足りないでしょう。

会計ソフトを利用しながら自分で確定申告をする(年商500万円以下目安)

年商500万円以下であれば、手間もさほど大きくなく、不明点は税務署に聞けば済む程度なので自分で確定申告をするのもいいでしょう。

その際は、freeeやマネーフォワードなどの会計ソフトを使って、不明点は商工会議所や税務署に相談しながら行うようにすると効率的で間違いがありません。

ただし、基本的には自分で処理を行うことになるので、知識不足から申告漏れが発生したり、逆に無駄に税金を払いすぎたりするリスクはあります。

そのため、年商500万円を超えたり、そうでなくても大変と感じたりする場合は、なるべく税理士に依頼するようにしましょう。

せどり・転売の所得は雑所得ではなく必ず事業所得で青色申告しよう

先ほども少し触れましたが、次のメリットがあるので、確定申告は必ず事業所得で青色申告するようにしましょう。

- 青色申告特別控除(10万円or55万円or65万円)

- 給与所得、不動産所得などの損益通算が可能

- 青色事業専従者給与(家族の給与を経費計上できる)

- 赤字を3年間繰り越せる

- 30万円未満の少額減価償却資産の一括経費計上ができる

特に青色申告特別控除で最大65万円の控除が受けられたり、赤字を繰り越したりできるメリットは大きいです。

事業所得として青色申告するのであれば、基本的には開業届と青色申告承認申請書があれば大丈夫です。

開業届も青色申告承認申請書も、税務署に行けばすぐに提出できます。

事業として本格的にせどり転売に取り組むのであれば、必ず開業届と青色申告承認申請書を税務署に提出しましょう。

また、配偶者や親族と一緒に事業をする場合は、「青色事業専従者給与に関する届出書」も併せて提出してください。

せどり・転売の確定申告で必要な書類

せどり・転売の確定申告では、以下の書類を必ず揃えておきましょう。

- 確定申告書

- 青色申告決算書

- 本人確認書類(マイナンバーカードがない場合)

- マイナンバーカード(なければマイナンバーがわかるもの)

- 古物商許可証

- 会社の給与所得の源泉徴収票(副業の場合)

- 仕入れ明細書、領収書

- 売上明細書、売上台帳

- 配送伝票

- 必要経費を証明するレシート

- 各種控除の証明書類(健康保険、年金、生命保険など)

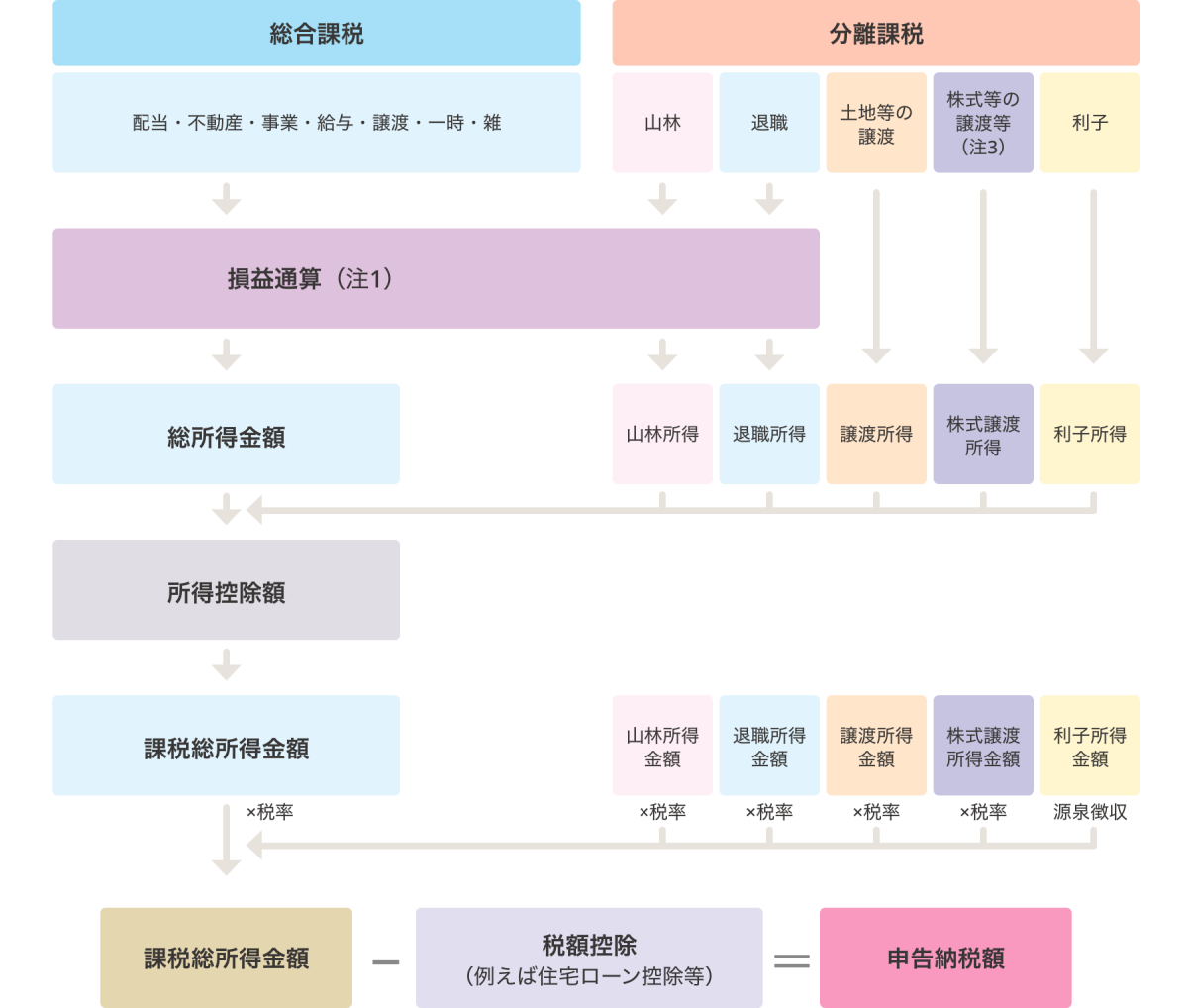

せどり・転売の所得税計算の流れと確定申告の手順

※東京税理士会「所得税の計算方法」より抜粋

一般的な所得税計算の流れについては、上記の通りとなりますが、これは給与所得や事業所得の他、土地、株式の譲渡や退職所得などの分離課税を含めたものです。

ちょうど会社を辞めて退職所得がある場合でも、退職先の源泉徴収で処理が終わるので、基本的には退職金の確定申告は不要です。

そのため、今回はせどりや転売の確定申告ということで、事業所得の所得税の確定申告に焦点を絞って解説します。

事業所得の確定申告での所得税計算の手順は以下の通りです。

- 売上金額から売上原価を差し引いて粗利益を算出する

- 必要経費を仕訳して算出する

- 粗利益から必要経費と青色申告特別控除を差し引いて所得金額を算出する

- 所得金額から所得控除を差し引いて課税所得金額を算出する

- 「課税所得控除×所得税率」で所得税額を算出する

- 最後に税額控除を差し引く

細かい不明点があれば、税理士や青色申告会で教えてくれますし、自分で行う場合も商工会議所や税務署が教えてくれます。

そのため、ざっくりとこの流れで所得税が計算されるということを理解しておけば大丈夫です。

【確定申告の手順①】売上原価に注意して粗利益を計算する

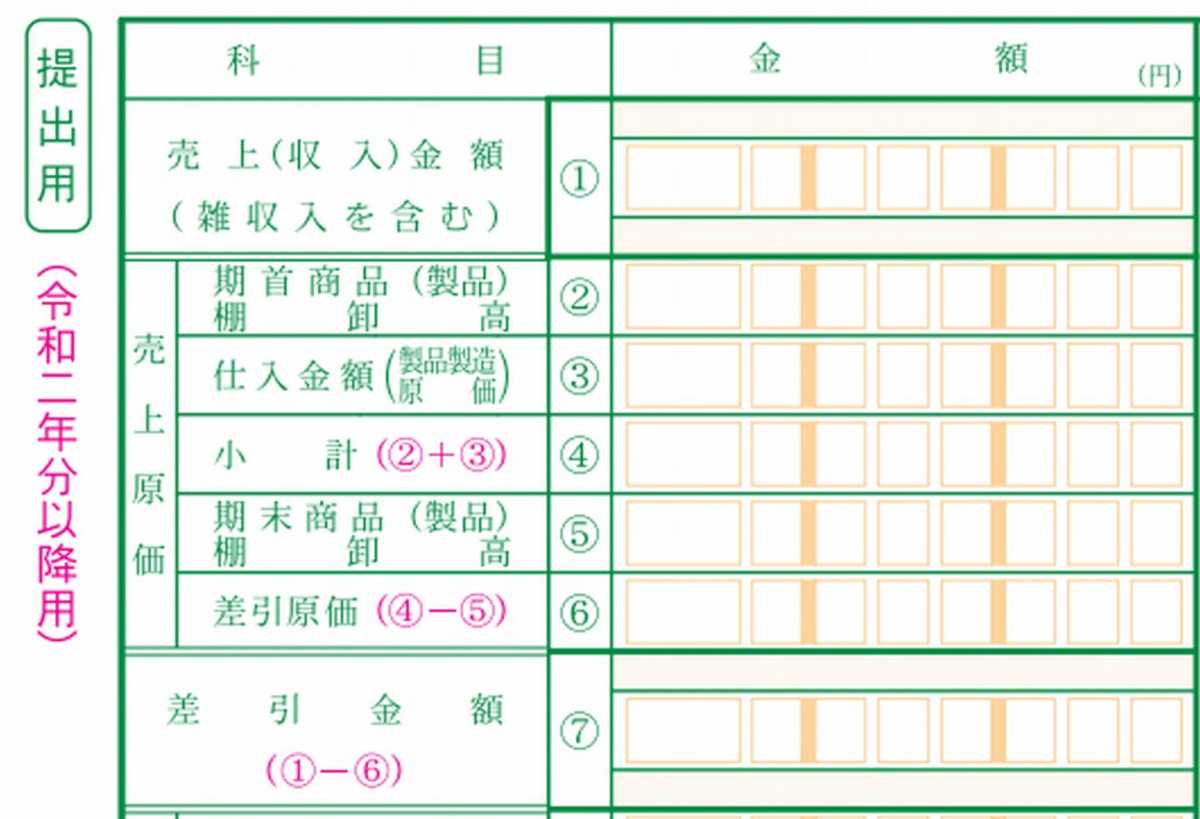

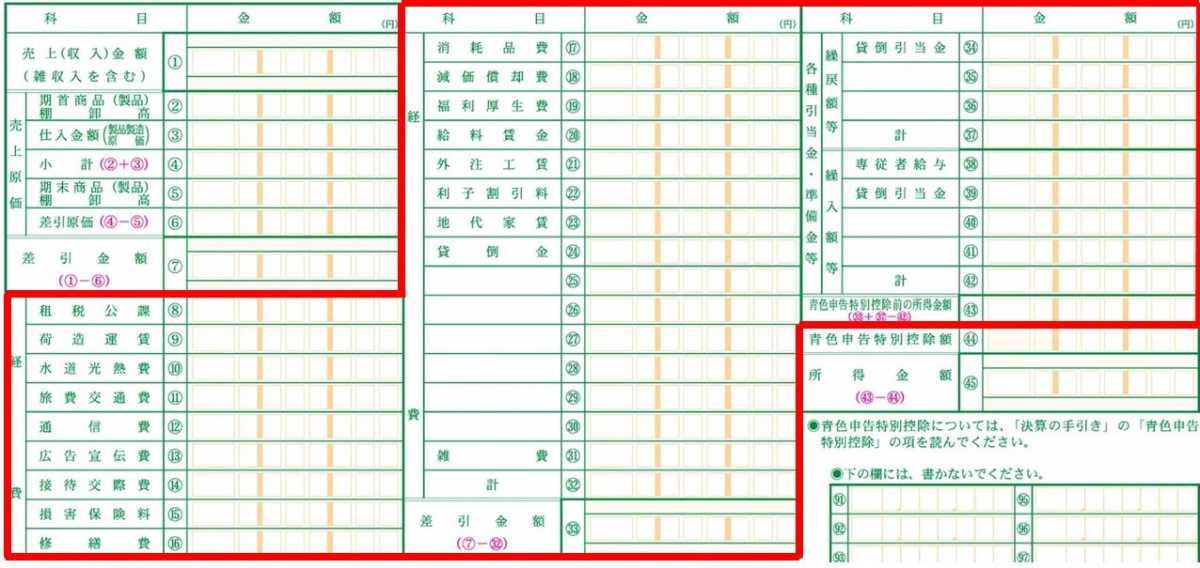

※所得税青色申告決算書(一般用)【令和二年分以降用】より

せどり転売のような仕入れが必要なビジネスは売上原価を計算し、粗利益(上記の青色申告決算書の⑦差引金額)を計算しなくてはいけません。

売上原価については、初めての確定申告では1年間の仕入金額と勘違いしやすいですが、似ているようで違うので注意しましょう。

売上原価とは、正確には「1年間に売れた商品にのみかかった費用」になります。

例を出すと、1ヶ月間で10,000円の商品を10個仕入れ、12,000円で出品し、8個売れた場合の売上原価は、「10,000円×8個=80,000円」となります。

残り2個の売れ残った商品の仕入金額20,000円は、「期末商品棚卸高」と言われ、翌期に繰り越され、同時に翌期の「期首商品棚卸高」という金額になります。

つまり、売上原価は、次の計算式で求められます。

確定申告で注意しないといけないのは、1月1日(期首)にどれくらいの仕入れた商品があって、12月31日(期末)にどれくらいの仕入れた商品が残ったかです。

税務上、年末年始の在庫金額はしっかり把握するようにしましょう。

amazon物販でプライスターを利用している方なら、各月末の棚卸在庫をダウンロードできる機能があるので、活用することで楽で正確に一発計算できます。

また、売上・利益、在庫状況を簡単に把握できるので、帳簿付けに便利です。

もともとプライスターは自動価格改定ツールとして有名ですが、他にも優れた機能があるので、気になる方は以下の記事をご覧ください。

【確定申告の手順②-1】必要経費を仕訳して算出する

次に、年間で利用した必要経費を仕訳して算出します。

経費によっては「どの勘定科目に該当するのか?」がわかりにくいので、主な経費と勘定科目を以下に示します。

| 租税公課 | 自動車税、不動産取得税、固定資産税、個人事業税、印紙税、消費税など |

| 荷造運賃 | 商品の送料、梱包費、梱包に必要なダンボール、ガムテープ、緩衝材、ラベルシールなど(ただし未使用分は来年以降に申告する) |

| 水道光熱費 | 事務所の水道代、電気代、ガス代(自宅兼事務所の場合は家事関連費として仕訳しても可) |

| 旅費交通費 | 店舗せどりや物販セミナーまでの移動に要した電車、バス、タクシー、ホテル宿泊代 |

| 通信費 | スマホ料金、インターネット料金、スマホ・インターネット関連費、せどりで必要な有料ツール、会計ソフトの料金など |

| 広告宣伝費 | 自社商品の広告宣伝費用。OEMや独占販売をした商品で広告費を使っていれば入力する |

| 接待交際費 | せどりや他の物販事業の情報交換に要した交際費。セミナー受講後の懇親会など物販事業者同士の交流が該当する |

| 損害保険料 | 損害保険料や地震保険料、自動車保険料など |

| 修繕費 | 事務所の内装の建て直し、必要な機械装置などの維持管理費や修理費用 |

| 消耗品費 | せどりで利用した文房具やなどの他、青色申告者は30万円未満のパソコン、カメラ、タブレット、プリンター、机なども一括で経費計上可能 |

| 減価償却費 | 自動車など一定の期間で経費として費用処理していくもの |

| 福利厚生費 | 従業員を雇用している場合にかかる社会保険料の負担分など |

| 給料賃金 | 従業員への給与、賃金、賞与(配偶者の場合は青色事業専従者給与に仕訳する) |

| 外注工賃 | FBA納品、リサーチ作業などを代行してもらった場合の外注費用 |

| 利子割引料 | 借入金で発生した利子の支払いなど |

| 地代家賃 | 事務所や駐車場に支払った家賃やレンタルオフィスの使用料など。 |

| 貸倒金 | 売掛金などの債権回収ができなかった場合 |

| 専従者給与 | 青色事業者専従者給与。同じ事業に従事する配偶者や親族に対して支払う給与 |

ただし、以下のどれにも該当しない場合は、新たな勘定科目を作っても問題ありません(上記青色申告決算書の空欄㉕~㉚)。

例えばせどりでは、以下のような経費も発生しやすいので、新たに勘定科目を作ってもいいでしょう。

| 研修参加費 | 物販の塾・スクール受講料、セミナー参加費など |

| 新聞図書費 | 情報商材や書籍の購入費など |

| 利用手数料 | amazonやメルカリの利用手数料、銀行の手数料、税理士に支払う報酬など |

なお、税理士に依頼すれば、上記は正確に仕訳してくれますし、青色申告会でも不明点は教えてくれます。

自分で仕訳して不明な点があれば、直接確定申告会場などに出向いて税務署員に質問しても丁寧に教えてくれるのでご安心ください。

【確定申告の手順②-2】せどりや転売で主に経費計上できるもの一覧

経費の仕訳をしているときに気になるのが、「これはせどり・転売の経費として認められるのか?」という点でしょう。

そこで、せどりや転売で主に経費計上できるものについて網羅するので参考にしてください。

少額減価償却資産(パソコン、プリンター、机など)

事業所得で青色申告した場合であれば、確定申告で30万円未満の少額減価償却資産の特例が使用できます。

減価償却資産とは、事業用の資産で、購入価額が1個あたり10万円以上の耐久性のある資産を言います。

せどり転売で経費とできる代表的な減価償却資産は、自動車、作業用の机や椅子、パソコン、プリンターなどでしょう。

メルカリで商品を販売している方は、カメラも経費になります(スマホカメラ使っている方が大半でしょうが・・・・・・)。

自動車以外であれば30万円未満のものが大半ですが、これらは一括経費計上するか、通常の法定耐用年数で減価償却するか選択できます。

もちろん、一括経費計上とするか、通常の減価償却どちらが有利になるかは、人によって変わってきます。

ただし利益が大きかった年度で、積極的に節税したい場合は一括計上を活用すると良いでしょう。

ただし、少額減価償却資産の合計額が300万円までが対象となります(20万円のパソコン15台など)。

仕入れや納品作業の外注費

せどり転売の場合は、梱包や発送、リサーチ作業のような納品作業を外注するような機会も出てくるでしょう。

せどり転売で必要な外注費用については全額経費にすることができます。

商品の送料や梱包資材の費用

amazon販売であればFBA倉庫までの送料など、商品の発送で生じた送料も、当然全額経費計上できます。

また、上記の荷造運賃でお伝えしたように、商品の梱包で必要なダンボールやガムテープ、梱包材、ラベルシールなどの費用も経費計上しておきましょう(ただし、使用した分に限ります)。

ただし、あくまでせどりや転売で発生した送料に限り、プライベートの用事で何か送ったような場合は経費計上できない点は注意しましょう。

プラットフォームの各種手数料

せどり転売ではどうしてもかかってくる各種手数料も全額経費にすることができます。

たとえばamazon販売をしていれば、以下のようなものが経費になります。

- 月額登録料

- 販売手数料(8~15%)

- FBA配送代行手数料

- 在庫保管手数料

- FBA長期在庫保管手数料 etc・・・・・・

会計業務で利用している費用

確定申告を含めて、会計業務に関わる費用は忘れずに全額経費計上しておきましょう。

- 銀行の手数料

- クレジットカードの年会費

- 税理士の顧問費用

- 青色申告会の利用費用

- 会計ソフトの利用料など

せどりや転売で利用した有料ツールの費用

amazon物販でよく利用されるKeepaやプライスターなど、せどりや転売で利用する有料ツールは言うまでもなく全額経費にできるので、忘れずに計上するようにしましょう。

自動車に関する経費(電脳せどりも計上できる?)

せどり、転売で利用している自動車に関する経費も計上する必要があります。

特に地方の人は、移動手段として電車やバスより自動車を使うことの方が多いでしょう。

自動車に関する経費といっても、以下のように多岐に渡り、勘定科目も変わってきます。

- 租税公課(自動車税、軽自動車税、自動車取得税、自動車重量税)

- 保険料(自賠責、任意保険、車両保険)

- ガソリン代、洗車代

- 自動車の修繕費用

- タイヤやオイルなどの消耗品代

- 車検費

- 減価償却費(リースは除く)

- 高速道路など有料道路の料金

- 駐車場代

- 自動車のローンの支払利息

自動車の場合は、事業用と私用が混在する家事関連費となりますので、事業に使った割合だけ按分して経費計上します。

ただし、法人化した際は事業用の自動車として全額損金算入できる場合があります。

なお、「自分は電脳せどりしかしていないので、自動車の経費は計上できないかな?」と考える人もいますが、必ずしもそうは言い切れません。

なぜかというと、例えば塾・スクールなどはどうやって通っていますか?

セミナーや同業者との交流のための移動手段はなんですか?

もし、これらの移動で自動車を利用しているならば、家事按分になりますが、確実にいくらか経費になるので、忘れずに計上しましょう。

書籍、情報商材や塾・スクールの受講料

せどり転売について、大きく稼いでいる人ほど独学でやっている人はかなり少数派ではないでしょうか?

おそらく何らかの情報商材を購入したり、セミナーに参加したり、個別コンサルを受けている方が大半でしょう。

塾・スクールや情報商材などの費用は全額経費にすることができます。

しかし、せどりなど物販に直接関係のない自己啓発やメンタル系のセミナーの場合は経費にすることが難しいことがあります。

「せどりやノウハウだけではない! マインドも必要だ!」

と言いたい気持ちもわかるのですが、税理士や青色申告会に相談しても「経費にはできないと思います」と言われてしまうことがあります。

ただし合理的な説明ができれば、必ずしもNGとはならないので詳細は税理士などに確認するようにしましょう。

電車やバスの旅費交通費

店舗せどりや物販に関するセミナーに参加する際に、電車やバスを使って移動していれば、当然旅費交通費として全額経費計上できます。

遠方の移動でホテルで宿泊していれば、当然宿泊費も経費計上しましょう。

なお、電車やバスの移動については、今ではSuicaやPASMOで移動している方も多いでしょう。また交通費に限らず、これらの電子マネーではショッピングや外食が可能です。

もし、ショッピングや外食でSuicaやPASMOを利用しているならば、チャージ料金を全額経費にすることはできません。

「どうせバレないだろう」と思っている方もいるかもしれませんが、税務署が各機関に照会すれば明細を出すことが可能なので確実にバレます。

SuicaやPASMOなどの電子マネーは経費になるものと経費にならないものを混在して使ってしまうと,管理が複雑になります。

万が一、税務調査があった場合は突っ込まれやすいところなので、SuicaやPASMOは経費になるものとならないものに分けて使うようにしましょう。

せどりや転売の情報交換を目的とした交際費

せどりなど物販に関するセミナー終了後の懇親会など、物販事業者との情報交換を目的とした交際費は、忘れずに経費計上しましょう。

領収書は上様ではなく、屋号もしくは法人名を記入してもらい、しっかり保管してください。

事務所の家賃や水道光熱費

せどり転売をやっている方のほとんどは、自宅を作業場としている方も多いでしょう。

その場合は仕事に使っている割合の分を按分して経費計上することができます。

家賃8万円の部屋で、30%くらいのスペースを使っていれば、毎月の家賃の経費は24,000円です。

これは、自宅兼事務所の賃貸初期費用、更新料、火災保険料の支払いに関しても同様です。

また、水道光熱費など事業に対する使用割合に応じて按分して計上することは可能です。

せどりや転売の場合は、電気代は何割か経費計上できますが、水道代やガス代は経費として認められるか微妙なところでしょう。

なお、自宅兼事務所ではなく、自宅とは別に事務所を設置したり、レンタルオフィスを借りたりしている場合は、家事按分ではなく全額経費計上になります。

賃貸初期費用、更新料、火災保険料、水道光熱費に関しても全部経費計上となります。

通信費(ネット利用、スマホなど)

せどり転売と言えば、通信費も経費計上できます。

家賃と同様、プライベートの使用との割合で経費計上できる額が決まってきます。

例えばせどり転売でしたら、電話代については事業で使う可能性はほとんどないので、おそらく経費としては認められないでしょう(メーカー仕入れは電話する機会があるので経費となる可能性が高いです)。

ただし、インターネットの料金については、大半はPCで作業するわけですから、確定申告で必須の経費です。

家事按分については判断に迷うところがあるので、不明な点は税理士や青色申告会に確認してみるといいでしょう。

税理士や青色申告会に依頼していない場合、税務署に聞くと判断基準を丁寧に教えてくれます。

家族への給料(青色事業専従者給与)

青色申告であれば、「青色事業専従者給与」が適用されるので、家族に対する給料を経費として計上することができます。

(1)青色事業専従者に支払われた給与であること。

青色事業専従者とは、次の要件のいずれにも該当する人をいいます。

イ 青色申告者と生計を一にする配偶者その他の親族であること。

ロ その年の12月31日現在で年齢が15歳以上であること。

ハ その年を通じて6か月を超える期間(一定の場合には事業に従事することができる期間の2分の1を超える期間)、その青色申告者の営む事業に専ら従事していること

※国税庁HPより引用

家族への給料を経費計上する際は、必ず「青色事業専従者給与に関する届出書」を税務署に提出するようにしましょう。

利子割引料(融資を受けた場合の1年分の利子)

融資を受けている方は、借入金の返済と同時に利子の支払いも発生します。

年間かかった利子については経費にできるので、忘れずに経費計上するようにしましょう。

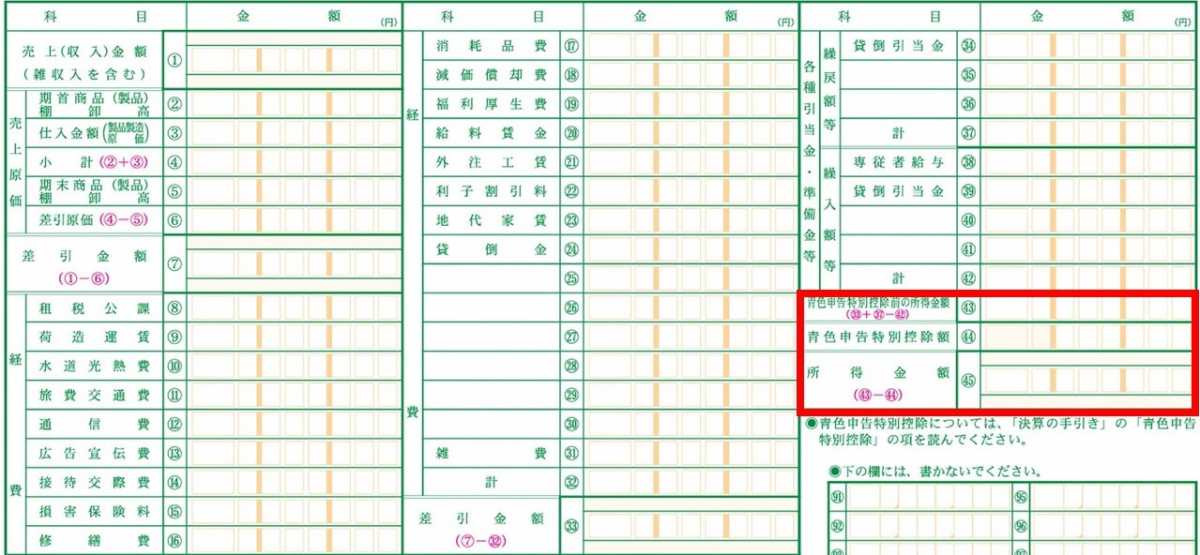

【確定申告の手順③】青色申告特別控除を差し引いて所得金額を計算する

青色申告であれば、以下の青色申告特別控除が受けられます。

なるべく65万円の特別控除が得られるように、複式簿記でe-Taxを使って確定申告をするようにしましょう。

複式簿記に関しては、最初はややこしいイメージがありますが、freeeやマネーフォワードなどの会計ソフトを利用すると簡単です。

|

10万円

|

「55万円の青色申告特別控除」「65万円の青色申告特別控除」の要件を満たしていない青色申告者である(複式簿記で記帳していないなど)

|

|

55万円

|

複式簿記により記帳しており、複式簿記に基づいて作成した貸借対照表および損益計算書を確定申告書に添付している

|

|

65万円

|

「55万円の青色申告時別控除」の要件を満たし、さらに電子帳簿保存を行うかe-Taxを用いて確定申告をする

|

【確定申告の手順④】所得控除を差し引いて課税所得金額を計算する

青色申告特別控除を差し引いて所得金額を計算したら、所得税額を計算する前に、以下の所得控除で該当する項目を差し引きましょう。

|

雑損控除

|

災害や盗難、横領により住宅や家財などに損害を受けた場合に受けられる控除で、①②のいずれか大きな金額が控除される

※所得金額の合計額が1,000万円以下の場合、災害減免法による所得税の軽減免除があり、雑損控除と災害減免法のいずれか有利な方法を選べる。

|

|

医療費控除

|

生命保険や公的保険(高額療養費制度など)の補填を除いて10万円以上の医療費の支払いがある(最高200万円)。

|

|

社会保険料控除

|

国民健康保険料、国民年金保険料など公的な保険料を支払った場合の控除額

|

|

小規模企業共済等掛金控除

|

小規模企業共済、確定拠出年金などを支払った場合の控除額

|

|

生命保険料控除

|

民間の生命保険料や個人年金保険料の支払いがあれば、最高12万円の控除を受けられる

|

|

地震保険料控除

|

地震保険料の支払いで受けられる控除額(最高5万円)

|

|

寄附金控除

|

寄附金の他、ふるさと納税や、政治献金などに適用される。寄附金特別控除(税額控除)といずれか有利な方を選択できる

|

|

寡婦控除

|

以下の①②のいずれかの条件に当てはまる女性は27万円の控除が受けられる

|

|

ひとり親控除

|

以下の①②③の条件にすべて当てはまる場合に35万円の控除を受けられる。

|

|

勤労学生控除

|

勤労学生である場合に27万円の控除を受けられる

|

|

障害者控除

|

本人や控除対象配偶者、扶養親族が障害者である

|

|

配偶者控除

|

以下の配偶者がいる場合に、納税者本人が合計所得金額1,000万円以下であれば13~38万円の配偶者控除が受けられる(老人控除対象なら16~48万円)

|

|

配偶者特別控除

|

配偶者控除が受けられなくても、以下の配偶者がいる場合に、納税者本人が合計所得金額1,000万円以下であれば1~38万円の控除が受けられる

|

|

扶養控除

|

控除対象扶養親族がいる場合、38~63万円の控除が受けられる

|

|

基礎控除

|

納税者本人の合計所得金額によって受けられる控除額

|

雑損控除、医療費控除、社会保険料控除、生命保険料控除など、控除を証明する書類を忘れずに用意するようにしましょう。

【確定申告の手順⑤】「課税所得金額×所得税率」で所得税を計算する

必要経費、青色申告特別控除、所得控除を差し引いて算出された課税所得金額に、所得税率を掛けて所得税を計算します。

|

課税所得金額

|

税率

|

控除額

|

|

195万円以下

|

5%

|

0円

|

|

195万円を超え 330万円以下

|

10%

|

97,500円

|

|

330万円を超え 695万円以下

|

20%

|

427,500円

|

|

695万円を超え 900万円以下

|

23%

|

636,000円

|

|

900万円を超え 1,800万円以下

|

33%

|

1,536,000円

|

|

1,800万円を超え4.000万円以下

|

40%

|

2,796,000円

|

|

4,000万円超

|

45%

|

4,796,000円

|

例えば課税所得金額が700万円の場合にかかる所得税は、「7,000,000円×0.23 – 636,000円= 974,000円」となります。

【確定申告の手順⑥】最後に税額控除があれば差し引く

最後に、以下の税額控除があれば、そちらも差し引くことができます。

なお、寄附金特別控除については、前述の寄附金控除と、どちらかを選ぶことができますが、税額控除である寄附金特別控除の方が有利になることが多いです。

どちらか節税面でメリットになる法を選びましょう。

以下に、代表的な税額控除を紹介します。忘れずに控除しておきましょう。

| 配当控除 | 総合課税の配当所得がある場合に、10%または5%に相当する金額を控除する。申告分離課税を選択した上場株式の配当所得は対象外 |

| 寄附金特別控除 | 寄附金控除と同様の内容で、どちらかを選択する。寄附金特別控除が有利なことが多い |

| 住宅借入金等特別控除 | 住宅ローンがある際に受けられる控除 |

確定申告をしなかった場合はどうなる?

期限内に確定申告をしなかった場合は、以下のように追徴課税が課されるので、副業所得20万円以上の方は必ず期限内に確定申告をしましょう。

| 延滞税 | 法定納付期限までに支払われるべき税金を納付していない際に、不足分に対して年1~2%程度課税される |

| 過少申告加算税 | 申告した納税額が過少であることが発覚した場合は、不足分に対して5~15%課税される。ただし、税務署側のミスの場合や税法改正による修正申告の場合は対象外 |

| 無申告加算税 | 確定申告対象者なのに確定申告をしなかった場合に課される加算税。発覚した納税額の10~20%課税される。過去5年以内に無申告加算税を課された場合は10%加算される |

| 不納付加算税 | 源泉徴収した所得税を納付期限までに支払わなかった場合は不足分の5~10%が課税される |

| 重加算税 | 脱税に該当するほど悪意を持って行った場合に、不足分の35~40%課税される |

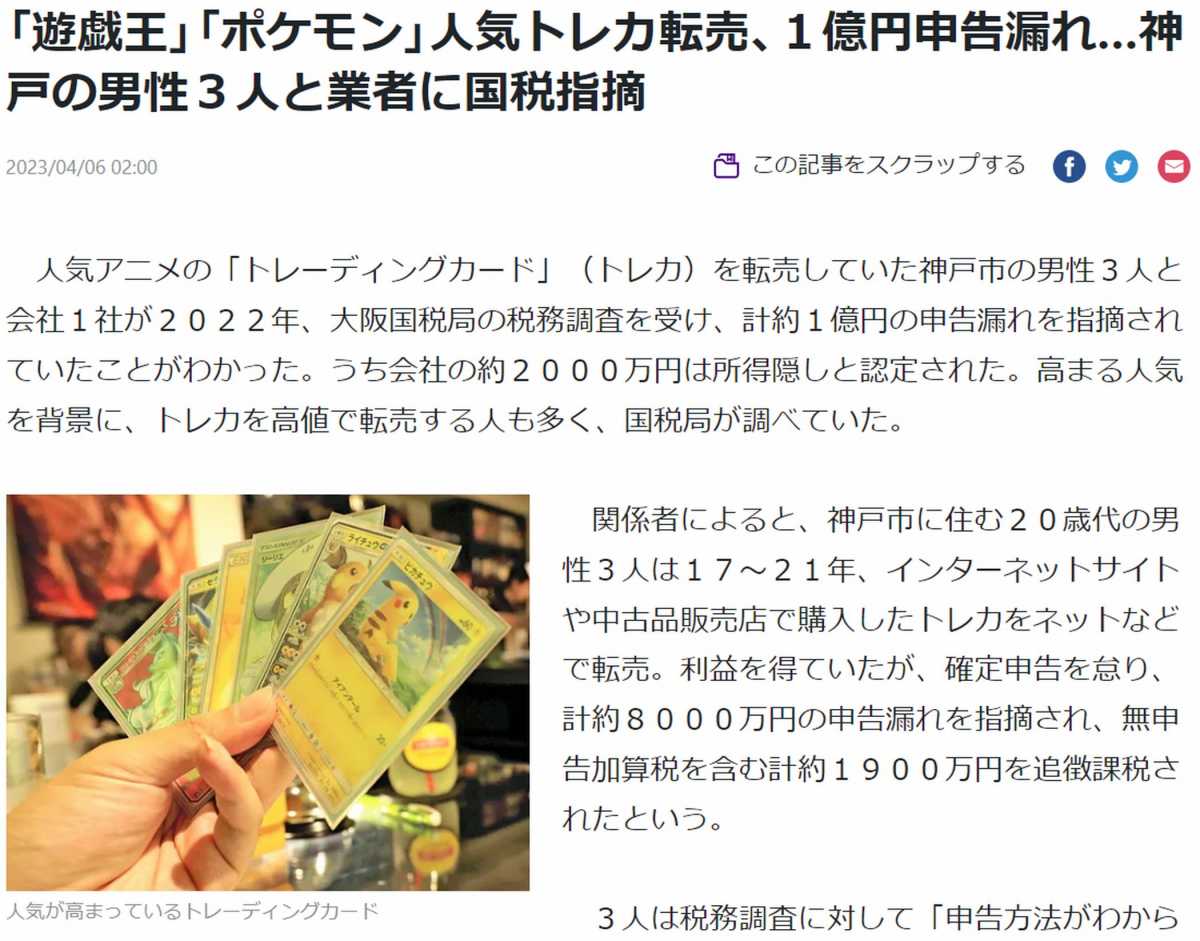

実際にせどりや転売をしている人で、確定申告の必要性に気付かずに期限を過ぎてしまうというケースがあるようです。

かなり極端な例ですが、人気トレカの転売で、1億円の申告漏れが指摘されたケースが報道されたこともあります。

※読売新聞オンラインより引用

脱税までいかなくても、多額の申告漏れがあった時点で社会的信用を失うことも考えられるので、忘れずに確定申告して健全な事業を行うようにしましょう。

確定申告で副業がバレないための対策

副業中の方から、よく「確定申告で副業がバレないか?」ということを聞かれます。

結論から言えば、確定申告で副業がバレる可能性はあまり高くなく、「可能性はゼロではない」程度です。

ほとんどは、会社の同僚に思わずせどりや転売のことを話してしまい、噂になって広まったことが原因です。

しかし、「念のため確実に対策をしたい」ということであれば、住民税の納付方法を「普通徴収(自分で納付)」にしておきましょう。

自分で納付することになるので特別徴収よりめんどくさくなりますが、普通徴収にすることで99.9%以上バレることはなくなります。

詳細は、以下の記事をご覧ください。

せどり・転売で所得税以外にかかる税金は?

今回は、所得税の確定申告についてお伝えしましたが、支払う税金は他にもあります。

- 住民税

- 個人事業税

- 消費税

住民税や個人事業税については、所得税の確定申告の際に算出した所得額が、消費税については売上額が基準となって計算されます。

そのため、必要経費を正しく計上したり、65万円の青色申告特別控除を受けたりすることで、住民税や個人事業税の節税にも繋がります。

詳細は、以下の記事をご覧ください。

最後に

以上、せどりや転売の確定申告で、正しく節税して無事に期限内に終了するための手順を解説しました。

確定申告は、本業でバリバリ稼いでいるなら税理士に依頼一択ですが、所得があまり大きくない副業の段階では、自分で会計ソフトを使って行えばそれほど大変ではありません。

不明点があれば税務署員や商工会議所で聞けば丁寧に教えてくれるので問題ありません。

なお、せどりや転売の利益が大きくなってきた場合は、節税対策の観点で法人化を検討するようにしましょう。

確定申告というと面倒な印象が強いですが、必要経費については普段から意識して、正しく節税するようにしてください。

このようなお悩みありませんか?

- せどり・転売を続けることに不安を持っている人

- 副業で臨む成果を得られていない人

- 副業を始めたいけど、何をすべきか迷っている人

- 新たな事業で収入の柱を増やしたいけど何が良いか分からない人などなど

EC STARs Lab.代表の中村が過去有料で開催した 【Amazon物販ビジネス国内メーカー直取引完全攻略セミナー】 の内容を無料公開しております。

下記をクリックして中身をご確認ください^^

国内メーカー仕入れに特化したセミナーはコチラから↓↓

弊社が出版した書籍一覧はコチラから↓↓

副業でせどりを始めて所得を得たので確定申告をしなければいけないが、どうすればいいかわからない。